Das anhaltend niedrige Zinsniveau hat für das kommende Jahr deutliche Auswirkungen im Versicherungsvertrieb rund um die Altersvorsorge. Der Höchstrechnungszins von klassischen Lebens-/Rentenversicherungen wird auf 0,25 Prozent gesenkt und gilt für Neuverträge ab Januar 2022.

Dies macht die beliebte Altersvorsorge in eine klassische Lebens- oder Rentenversicherung endgültig unrentabel. Dennoch ist der Bedarf zur privaten Altersvorsorge ungebrochen.

Bankberater, Makler und Vermittler sind gefragt, ihren Kunden die Unsicherheit zu nehmen und aufzuzeigen, dass sich Versicherungslösungen in der Altersvorsorge lohnen.

Dabei hilft nicht nur Erfahrung als Berater zu Versicherungsthemen, sondern auch eine durchdachte Software, um die komplexen Sachverhalte in der Altersvorsorge übersichtlich darzustellen.

Seit längerem ist klar: Bei Anlage in Fonds profitiert man von der positiven wirtschaftlichen Entwicklung und streut das Anlagerisiko auf verschiedene Titel.

ETFs als Direktanlage oder fondsgebundene Rentenversicherung?

Der OASE.neo Anlagevergleich von iS2 zeigt, dass häufig schon wegen der steuerlichen Vorteile die Fonds-Rentenversicherung die bessere Alternative ist, obwohl ihr der Ruf nachhängt, wegen hoher Verwaltungs-/Abschlusskosten nicht so attraktiv zu sein.

Ein wesentlicher Unterschied besteht darin, dass in der Versicherungslösung keine Abgeltungssteuer anfällt. Insbesondere bei Wahl einer Rentenauszahlung wirkt sich das oft stark aus.

Ein konkretes Rechenbeispiel

In diesem Beispiel spart eine heute 30-jährige Angestellte (3.500 Euro Bruttoeinkommen, ledig) einen Betrag von 200 Euro monatlich bis zum Rentenbeginn - jeweils als Direktanlage in ETFs und in eine fondgebundene Rentenversicherung.

Das Ergebnis (nach Steuern/Abgaben) fällt folgendermaßen aus:

- Rente aus Entnahmeplan (30 Jahre Laufzeit): circa 825 Euro

- Rente aus der fondsgebundenen Rentenversicherung (lebenslang): circa 1.125 Euro

- Auch bei einer Kapitalauszahlung schneidet die Fondsrente besser ab. Nach Steuern/Abgaben liegt der Unterschied im Beispiel bei über 30.000 Euro.

Die jährliche Abgeltungssteuer kostet in der ETF-Direktanlage viel Geld, so dass am Ende der Sparphase in der fondsgebundenen Rentenversicherung deutlich mehr Kapital zur Verrentung verfügbar ist.

Damit ist die Rente höher und die garantiert lebenslange Rentenzahlung gibt wichtige Sicherheit im Vergleich zu einem Entnahmeplan.

Vergleich der Kapitalentwicklung: Fonds-/ETF-Direktanlage in einem Bankdepot (links) vs. Private Fondsrentenversicherung der dritten Schicht (Mitte und rechts) mit Anlage in Fonds und ETFs. Jeweils: Rendite der Fonds/ETFs in der Ansparphase von 6 Prozent jährlich unterstellt, Depotkosten: 1% jährlich, kein Ausgabeaufschlag.

Vergleich der erzielten Renten: Fonds-/ETF-Direktanlage in einem Bankdepot (links) vs. Private Fondsrentenversicherung der dritten Schicht (rechts) mit Anlage in Fonds und ETFs

Unberücksichtigt bleibt eine sicher sinnvolle Umschichtung in risikoärmere Anlageformen einige Jahre vor Renteneintritt, die zusätzliche Gebühren und gegebenenfalls Steuern in der Direktanlage kosten würden.

Themen:

LESEN SIE AUCH

MV setzt neue Maßstäbe in der Rentenversicherung

Geheimtipp Basis-Rente: Zum Jahresende massiv sparen

DUV und DIVA sehen Politik auf dem richtigen Weg

Rentenlücke privat schließen oder auf den Staat hoffen?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Adam Riese bringt neue Hundehalterhaftpflicht für den Maklermarkt

HDI Global startet Cyber-Produkt „Cyquins“

Inveda.net bringt KI in den Makleralltag: IMA+ feiert Premiere auf der DKM 2025

Die Bayerische startet Rückstau-Check

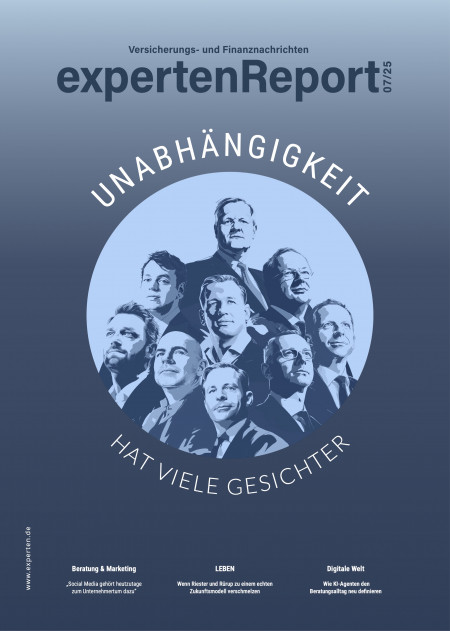

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.