Mikrofinanzfonds: Starke Leistung im Krisenjahr 2022

Mikrofinanzfonds haben in den vergangenen Jahren keine hohen Renditen erzielt. Doch ihre Stärken liegen in ihrer Schwankungsarmut und der Unempfindlichkeit gegenüber dem Auf und Ab der Börsen. Scope hat untersucht, wie sich die Produkte geschlagen haben.

Mikrofinanzierung verfolgt den Zweck, einkommensschwachen Menschen Zugang zu verlässlichen Darlehens- und Sparmöglichkeiten zu gewähren. Eine Schlüsselrolle spielen dabei sogenannte Mikrofinanzinstitute, häufig lokale Banken in Schwellen- und Entwicklungsländern, die Kleinstkredite an Menschen vergeben, die keinen Zugang zum klassischen Finanzsektor haben.

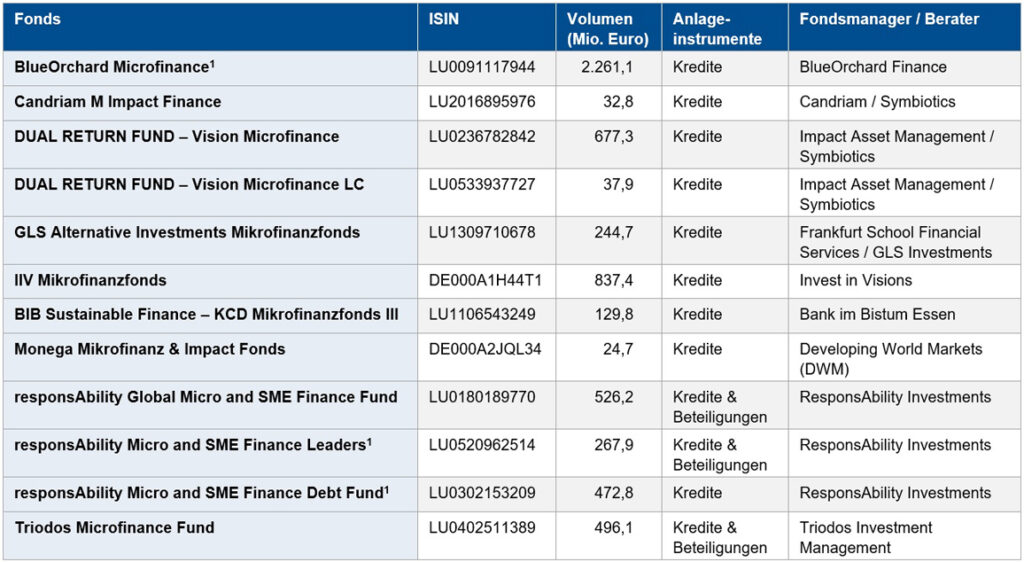

Derzeit existieren weltweit rund 130 Fonds als offene und geschlossene Vehikel, mit denen Anleger am Mikrofinanzmarkt partizipieren können. Das Angebot an offenen Mikrofinanzfonds ist nach wie vor sehr überschaubar, wenngleich die Nachfrage nach derartigen Produkten steigt. Per Ende April 2023 waren für deutsche Anleger zwölf Fonds mit einem verwalteten Vermögen von rund 6 Mrd. Euro zugelassen. Der mit Abstand größte Fonds ist der BlueOrchard Microfinance mit einem Volumen von rund 2,3 Mrd. Euro.

Mikrofinanzfonds investieren im Regelfall in unverbriefte Darlehen, die an ausgewählte Mikrofinanzinstitute in Schwellen- und Entwicklungsländern vergeben werden. Daher sind neun der in Deutschland erhältlichen Produkte als Rentenfonds ausgestaltet. Bei drei Produkten handelt es sich um gemischte Fonds, die neben Schuldtiteln auch Beteiligungen an Mikrofinanzinstituten erwerben, um höhere Renditen zu erzielen.

Die Scope-Analyse zeigt, dass die durchschnittliche Nettorendite der Mikrofinanzfonds in Euro gerechnet 2022 bei 3,04 Prozent lag. Auf Dreijahressicht legten sie im Durchschnitt um 1,71 Prozent p.a. zu, auf Fünfjahressicht um 2,40 Prozent p.a.

Unabhängigkeit und Kontinuität als Pluspunkte

Diese mittel- und langfristigen Zuwächse mögen einigen Anlegern als wenig attraktiv erscheinen. Bemerkenswert ist jedoch, dass die Renditen stetig, das heißt relativ unabhängig vom Marktumfeld erzielt werden. Viele Mikrofinanzfonds steigerten seit ihrer Auflegung in jedem Jahr ihren Wert. Der älteste Mikrofinanzfonds im deutschsprachigen Raum etwa, der Dual Return Fund – Vision Microfinance, rutschte in den vergangenen 16 Jahren nur in einem Jahr minimal in die Verlustzone (2017: -0,07 Prozent).

Im vergangenen Jahr konnten sich die Fonds trotz des schwierigen Umfelds mit einer durchschnittlichen Wertentwicklung von 3,04 Prozent sehr gut behaupten. Elf von zwölf Mikrofinanzfonds erzielten 2022 Kurszuwächse, während Aktien- und Rentenfonds teilweise zweistellige Verluste erlitten. Dies zeigt anschaulich, dass sich Mikrofinanzfonds gut von der Entwicklung der globalen Aktien- und Anleihemärkte abkoppeln und sich stabilisierend auf ein Portfolio auswirken können.

Ihre durchschnittliche Volatilität beträgt über drei Jahre 1,82 Prozent und über fünf Jahre 1,67 Prozent. Sie fällt damit signifikant niedriger aus als die von anderen Rentensegmenten. Entsprechend ist das Rendite-Risiko-Verhältnis von Mikrofinanzfonds mittel- und längerfristig im Durchschnitt wesentlich besser als das der anderen Rentensegmente, wie die Sharpe Ratios zeigen.

Alle Produkte sind als Artikel-9-Fonds im Sinne der EU-Offenlegungsverordnung eingestuft, da sie nachhaltige Investitionen mit einem sozialen Ziel anstreben. Sie leisten einen umfassenden Beitrag zur Erreichung der UN-Ziele für nachhaltige Entwicklung. Deshalb eignen sie sich sehr gut für nachhaltig orientierte Anleger, die ein sicheres Investment suchen und damit eine soziale Wirkung erzielen wollen.

Den vollständigen Bericht können Sie hier herunterladen.

Bild (2): © Scope Group