Bei Gutscheinen den Fiskus nicht vergessen

Eine neue Richtlinie definiert die steuerlichen Rahmenbedingungen für Gutscheine. Welche Formen die Vorgabe unterscheidet und was Firmen zur Ausgabe von neuen Gutscheinen und Annahme von Altgutscheinen wissen sollten.

Gutscheine sind in vielen Firmen ein beliebtes Marketing- und Vertriebsinstrument. Sie kommen jährlich in unterschiedlichsten Varianten millionenfach zum Einsatz. Je nach der Art erhebt der Fiskus Umsatzsteuer. Seit Anfang 2019 gilt in Deutschland die sogenannte „Gutschein-Richtlinie“. Sie folgt einer neuen EU-Vorgabe, die den Umgang mit Gutscheinen innerhalb der Europäischen Union einheitlich regelt. Gutscheine nutzende Unternehmen sollten sich genau über die steuerlichen Auswirkungen der Richtlinie informieren. Wer die neuen Regeln nicht im Blick hat, könnte bei der nächsten Betriebsprüfung womöglich unangenehm überrascht werden.

Die neue Gutschein-Richtlinie ist Bestandteil des Umsatzsteuergesetzes (UStG). Sie betrifft nur die Formen von Gutscheinen, die umsatzsteuerlich relevant sind. Davon nicht betroffen sind Rabattgutscheine, die einen fest definierten Preisnachlass auf Dienstleistungen oder Waren gewähren. Preisnachlässe reduzieren lediglich den Umsatzerlös und somit die Bemessungsgrundlage für die Umsatzsteuer. Was Rabattgutscheine angeht, können Firmen ihre bisherige steuerlich Praxis beibehalten.

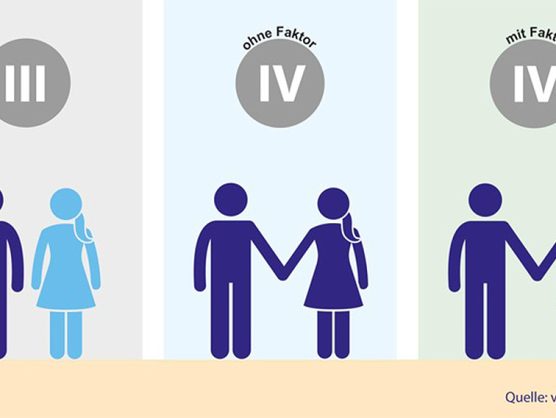

Beim Thema „Geschenkgutscheine“ müssen Unternehmen umdenken. Bis Ende 2018 hatte das Steuerrecht neben Rabattgutscheinen auch Wert- und Warengutscheine unterschieden. Für in dieser Zeit ausgestellte Gutscheine gelten noch immer die alten Vorgaben: Wertgutscheine sind umsatzsteuerlich nicht relevant. Bei Warengutscheinen war bereits beim Kauf des Gutscheins Mehrwertsteuer fällig. Bei Annahme von Altgutscheinen müssen sich Firmen somit keine Gedanken um die Umsatzsteuer machen. Ganz anders hingegen sieht die Situation seit dem 1.1.2019 aus. Das UStG verwendet für die Unterscheidung der seither ausgegebenen Gutscheinvarianten andere Begrifflichkeiten und macht neue Vorgaben zur Besteuerung.

Von einem Einzweck-Gutschein spricht das neue UStG, wenn aus ihm der Ort der Leistung sowie der geschuldete Steuerbetrag eindeutig hervorgeht. Die Umsatzsteuer wird sofort mit der Ausstellung des Gutscheins fällig. Ertragsteuerlich findet mit der Gutscheinausgabe keine Gewinnrealisation statt. Daher ist in der Gewinn- und Verlustrechnung kein Umsatz zu verbuchen, dafür aber eine Verbindlichkeit zuzüglich der Umsatzsteuer. Wird der Gutschein eingelöst, müssen Firmen die Gutscheinverbindlichkeit gegen Umsatzerlöse netto auflösen.

Von einem Mehrzweck-Gutschein geht der Fiskus aus, wenn der Ort der Leistung und/oder der geschuldete Steuerbetrag noch nicht feststehen. Diese Form von Gutscheinen wird als eine Art unspezifisches Zahlungsmittel eingesetzt und stellt somit den Tausch eines Zahlungsmittels (Geld) in ein anderes Zahlungsmittel (Gutschein) dar. Steuerrechtlich bedeutet dies, dass erst im Zeitpunkt der Einlösung Umsatzsteuer fällig wird. Daher ist bei Mehrzweck-Gutscheinen die Verbuchung einfacher, weil ertragsteuerliche und umsatzsteuerliche Umsätze nicht auseinanderfallen.

Vorteilhafter ist in jeder Hinsicht der Mehrzweckgutschein. Neben dem deutlich geringeren Aufwand bei der Buchhaltung können Kunden den Gutschein wesentlich flexibler einsetzen, da sie mehr Auswahlmöglichkeiten haben. Der Einzweckgutschein hingegen führt oft zu umsatzsteuerlich ungewollten Konsequenzen: Wird er nicht eingelöst, bleibt es trotzdem bei der ursprünglichen Besteuerung. Eine Umsatzsteuerkorrektur ist somit nicht möglich. Firmen sollten bei der Ausstellung von Mehrzweckgutscheinen die neuen Vorgaben genau im Blick haben. Das größte Risiko besteht darin, dass Betriebsprüfer einen Mehrzweckgutschein im Nachhinein als Einzweckgutschein werten. In solchen Fällen erhebt das Finanzamt Umsatzsteuer nach, unter Umständen sogar mit saftigen Nachzahlungszinsen.

Die beste Vorsichtsmaßnahme ist eine genaue Dokumentation. Im Kassenbuch sollten Firmen beim Verkauf von Gutscheinen immer kenntlich machen, um welche Variante es sich handelt. Besonders bei Einzweckgutscheinen ist die Kennzeichnung wichtig. Nur so lässt sich sicherstellen, dass bei einer späteren Gutscheineinlösung nicht erneut Umsatzsteuer fällig wird. Darüber hinaus müssen Unternehmen dokumentieren, welche Gutscheine ausgegeben und wann sie eingelöst wurden. Idealerweise führen Firmen ein Gutscheinbuch, in dem sie alle relevanten Informationen klar und vollständig aufführen.

Die neue Gutscheinrichtlinie wirft etliche Fragen auf. So ist etwa nicht eindeutig geregelt, ob bei einer Nichteinlösung von Mehrzweck-Gutscheinen auch tatsächlich keine Besteuerung erfolgt und ob es dafür ein steuerrechtliches „Verfallsdatum“ gibt. Auch ist bislang nicht klar, inwieweit die Neuregelung auch für elektronische Gutscheine gilt. Antworten auf viele offene Punkte dürfte der noch ausstehende Anwendungserlass zur neuen Gutschein-Richtlinie geben. Das Bundesfinanzministerium geht davon aus, dass mit einer Veröffentlichung des Schreibens bis Ende 2019 zu rechnen ist. In Zweifelsfällen sollten Firmen immer ihren steuerlichen Berater zu Rate ziehen. So können sie die zahlreichen Fallstricke umgehen, die sich aus den derzeitigen regulatorischen Unschärfen in der Gutschein-Richtlinie ergeben.

Autor: Klaus Meyer-Gehlen, Steuerberater der Kanzlei WWS Wirtz, Walter, Schmitz in Mönchengladbach

Bilder: (1) © Janina Dierks – stock.adobe.com (2) © WWS-Gruppe