map-report 910: Private Krankenversicherer weitgehend mit stabilen Beiträgen

Im vergangenen Jahr haben die Privaten Krankenversicherer in Deutschland ihre Beiträge weitgehend stabil gehalten. Dies zeigt der map-report 910 von Franke und Bornberg, in dem die Bilanzen Privater Krankenversicherer über eine Zeitreihe von zehn Jahren analysiert wurden.

Durch die stabilen Beiträge sind die Beitragseinnahmen im Jahr 2018 insgesamt nur wenig gewachsen. Mit 1,9 Prozent liegt die Steigerungsrate ganz knapp über der Inflationsrate (1,8 Prozent). Im Vorjahr hatte sie noch 4,8 Prozent betragen.

Debeka führt Gesamtmarkt nach verdienten Beiträgen an

Den Gesamtmarkt nach verdienten Beiträgen über alle Tarife hinweg (Vollversicherung, Pflegeversicherung, Zusatzversicherungen) führt die Debeka mit weitem Abstand an, gefolgt von DKV, Allianz, AXA und Signal Iduna. Von den Schwergewichten mit mehr als einer Milliarde Euro Beitragseinnahmen waren neben der HanseMerkur (5,1 Prozent) vor allem Huk-Coburg (4,7 Prozent), Allianz (3,2 Prozent) und AXA (2,4 Prozent) auf Wachstumskurs. In den letzten zehn Jahren konnte AXA ihre Beitragseinnahmen sogar um 42,60 Prozent steigern.

Weniger Versicherte bei Krankenvollversicherung

Auch im vergangenen Jahr konnten die Privaten Krankenversicherern nicht den Bestandsabrieb in der Krankenvollversicherung stoppen. Der Verlust von 17.100 Versicherten lag nur unwesentlich unter dem Wert für 2017 (minus 19.300 Vollversicherte).

Ihren Zenit hatte die Private Krankenversicherung mit 8.976.400 Vollversicherten im Jahr 2011 erreicht. Seitdem ist der Bestand um 240.100 Vollversicherte geschrumpft.

Konkrete Zahlen zur Entwicklung ihres Neugeschäfts wollen die meisten Gesellschaften nicht Preis geben. Aber es gibt auch positive Ausnahmen: So weist die Debeka in der Vollversicherung einen Neuzugang von 80.880 (Vorjahr: 78.830) Versicherten aus. Bei der Allianz waren es 8.592 Personen (Vorjahr 9.333). Wenn man die Daten des aktuellen PKV-Rechenschaftsberichts zugrunde legt, vereinnahmen allein diese beiden Unternehmen damit 31,4 Prozent des Bruttoneuzugangs in der Vollversicherung (284.600 Versicherte).

Zehn der 31 Anbieter mit Vollversicherten (ohne Vigo und ottonova) konnten laut map-report 910 ihre Bestände ausbauen. Nach absoluten Zahlen dominierte die Debeka das Feld mit einem Plus von 32.870 Kunden, gefolgt von HanseMerkur (8.076), Signal Iduna (5.658) und HUK-Coburg (2.024). Mit diesem Zuwachs konnte die Debeka auch ihren Marktanteil nach Vollversicherten weiter ausbauen.

Die größten Bestandsverluste verzeichneten, wie in den Vorjahren, die DKV (-18.410), Allianz (-10.615), Central (-6.896) und Bayerische Beamtenkranken (-6.855).

Hohe Aufwendungen für Neugeschäft

Für das Neugeschäft verbuchte die Branche Aufwendungen in Höhe von 2,51 Milliarden Euro. Damit liegen die Abschlusskosten 2,79 Prozent über dem Vorjahresniveau. Die durchschnittliche Quote ist von 6,28 auf 6,34 Prozent gestiegen.

Reinhard Klages, Chefredakteur von map-report, dazu:

„Theoretisch gehen Abschlusskostensätze in wachstumsschwachen Phasen zurück. Aber trotz Deckelung und mäßigem Neugeschäft sind die Aufwendungen für Vertragsabschlüsse in den vergangenen fünf Jahren gestiegen. Anscheinend wird weniger Neugeschäft zu höheren Kosten eingekauft.“

Abschlusskosten-Quoten unter 2 Prozent erreichten nur die Landeslebenshilfe und FAMK.

Da die Abschlusskosten-Quote aus dem Gesamtbeitrag ermittelt wird, weisen Unternehmen mit hohen Beitragseinnahmen tendenziell niedrigere Sätze aus, während kleinere und mittlere Anbieter höhere Werte erreichen.

Vor diesem Hintergrund sind laut Reinhard Klages die hohen Quoten kleinerer Versicherer wie Mecklenburgische (10,0 Prozent), Concordia (11,7 Prozent) und HanseMerkur (12,6 Prozent) nicht allzu spektakulär.

Mit 18,8 Prozent Abschlusskosten hingegen beweise Ergo Direkt (seit 2019 Ergo Krankenversicherung AG), dass Direktvertrieb nicht automatisch günstiger sei.

Verwaltungskostenquote stabil, Schadenaufwendungen steigen

Die Verwaltungskosten sind im vergangenen Jahr um 1,84 Prozent von 878,3 Millionen Euro auf 894,5 Millionen Euro gestiegen. Da sich die Beitragseinnahmen gleichzeitig um 1,87 Prozent erhöht haben, stagnierte die Quote unverändert bei 2,26 Prozent.

Im Durchschnitt der letzten zehn Jahre hatte sie nach Berechnungen von map-report 2,38 Prozent betragen.

Die niedrigste Verwaltungskostenquote weist erneut HUK-Coburg aus (0,89 Prozent), gefolgt von Debeka (1,43 Prozent), Landeskrankenhilfe (1,49 Prozent) und R+V (1,56 Prozent). Die Schadenaufwendungen (Aufwendungen für Versicherungsfälle und Veränderung der Rückstellung für noch nicht abgewickelte Versicherungsfälle) stiegen um 898,0 Millionen Euro auf 28,6 Milliarden Euro (plus 3,2 Prozent).

Die Schadenquote kletterte 2018 branchenweit von 77,4 auf 78,0 Prozent. Zwei von drei Gesellschaften mussten höhere Schadenquoten ausweisen als ein Jahr zuvor.

Neuer Rekord bei Alterungsrückstellungen und Kapitalanlagen

Die Kapitalanlagen sind innerhalb des letzten Jahres von 274,3 Milliarden Euro um 4,94 Prozent auf 287,8 Milliarden Euro gestiegen. Die Alterungsrückstellungen wuchsen sogar um 5,20 Prozent. Mittlerweile hat die PKV 259,9 Milliarden Euro angesammelt. Sie sollen dafür sorgen, dass die Beiträge für Versicherte auch im Alter bezahlbar bleiben.

Reinhard Klages erläutert, dass neben der Größe die Bestandszusammensetzung eines Unternehmens den Rückstellungsbedarf bestimmt. Deshalb weisen mitunter Gesellschaften mit höherem Beitragsvolumen weniger Alterungsrückstellungen aus als kleinere. Spitzenreiter ist Marktführer Debeka mit einer Reserve von 40,2 Milliarden Euro, gefolgt von der DKV mit 39,2 Milliarden Euro. Kein einziger Versicherer verzeichnete einen Rückgang der Alterungsrückstellung.

Die Nettorendite der Kapitalanlagen lag 2018 mit 3,03 Prozent deutlich unter dem Vorjahresniveau (3,46 Prozent). Sie errechnet sich aus Bruttoerträgen minus Aufwendungen (inklusive Abschreibungen) für die Kapitalanlagen im Verhältnis zum mittleren Kapitalanlagenbestand des Jahres. Die höchste Nettorendite erzielte nach Berechnungen von map-report die Inter mit 3,95 Prozent (Vorjahr: 4,31 Prozent).

Ebenso wie die Nettorendite sank die laufende Durchschnittsverzinsung im abgelaufenen Geschäftsjahr deutlich auf 3,13 Prozent (Vorjahr 3,30 Prozent). Sie lag damit 0,10 Prozentpunkte über der Nettorendite.

Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg und Herausgeber des map-reports, kommentiert:

„Unternehmenskennzahlen können für Leistungsvergleiche eine wertvolle Hilfe darstellen. Gerade im aktuellen Umfeld, das durch niedrige Zinsen sowie steigende Krankheitskosten und Lebenserwartung gekennzeichnet ist, gewinnt die wirtschaftliche Situation als Auswahlkriterium an Bedeutung. Isolierte Jahresbetrachtungen aber erlauben oftmals kein angemessenes Urteil.“

Die PKV stehe im Spannungsfeld von Zinsentwicklungen und Aktienkursen, gesellschaftlichen und medizinischen Entwicklungen sowie Konjunktur und Arbeitsmarkt. Auch die gesetzlichen Rahmenbedingungen änderten sich. Somit komme es immer wieder zu Ausreißern in den Werten einzelner Jahre. Um Ausschläge zu glätten, legt der map-report 910 einen Schwerpunkt auf Zeitreihenvergleiche.

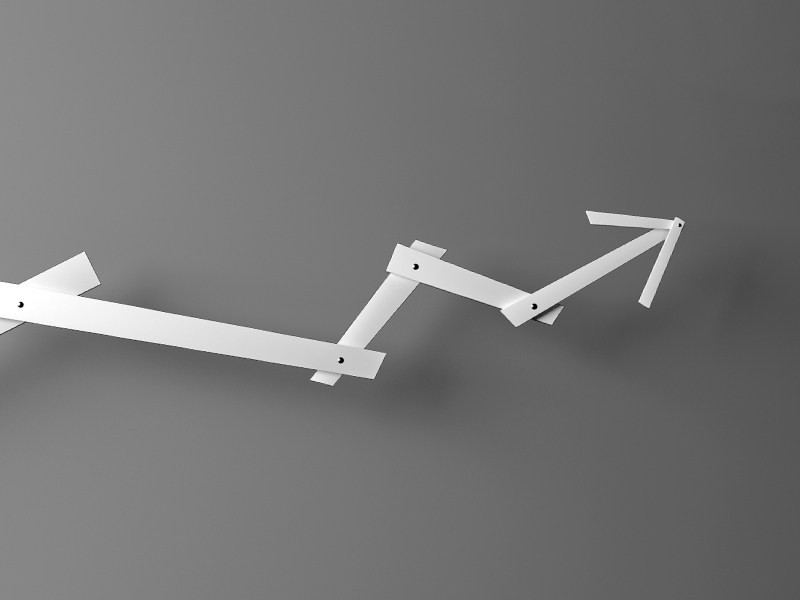

In Einzelübersichten zu insgesamt 30 Gesellschaften präsentiert der map-report 910 Charts zum Verlauf nachstehender Kriterien in Relation zum Marktdurchschnitt der letzten zehn Jahre:

- Marktanteil

- Verwaltungskostenquote

- Abschlusskostenquote

- Nettorendite

- RfB-Quote

- RfB-Zuführungsquote

- Überschussverwendungsquote sowie

- Vorsorgequote

Bilder: (1) © pixelkorn / fotolia.com (2-5) © Franke und Bornberg GmbH

Bilder: (1) © pixelkorn / fotolia.com (2-5) © Franke und Bornberg GmbH